Aprende a utilizar el balance de situación: estrategia de financiación. El balance de situación es uno de los tres estados contables. Como bien indica su nombre, nos explica de qué manera está una empresa en un momento en concreto. Es decir (y de una manera más informal), es una “foto” contable de una empresa.

Este documento nos puede dar mucha información, como, por ejemplo, nos puede ayudar a estimar las necesidades de la caja. Pero, antes de llegar a ese punto, repasamos qué elementos tiene.

CÓMO SE ESTRUCTURA EL BALANCE

El balance de situación se compone del Activo, es decir, de lo que posee la empresa y necesita para operar; y del pasivo y fondos propios, que nos indica cómo la empresa está financiando su activo. Por lo tanto, el balance de situación refleja la estructura financiera de la empresa.

Dentro del activo se dividen entre corrientes y no corrientes. Los activos corrientes son los activos que se necesitan para poder operar y necesitan ser financiados. Ya que, pese a que han utilizado caja para poder ser generados, no están generando caja por el ritmo normal de las operaciones de nuestro negocio.

Como, por ejemplo, el inventario: dicho de otra manera, todos los productos que están en el almacén que hemos pagado y que no generan caja hasta que no los vendamos y cobremos. Pero estos sí te están costando la caja, ya que están almacenados. Por lo tanto, no suman y, además, quitan.

En estos casos en los que el activo aumenta, se ha de compensar por otro lugar: o bien el activo baja (con salida de caja) y el patrimonio neto y pasivo se mantiene; o bien aumentan las fuentes de financiación del patrimonio neto y pasivo.

CAJA: ¿PARA QUÉ SIRVE?

- Financiar un activo fijo: en las primeras fases de desarrollo y en fases de expansión.

- Financiar NOF: es decir, financiar sus operaciones y, consecuentemente, crecimiento.

- Cubrir pérdidas del negocio hasta que sea rentable. Este es uno de los principales objetivos de la caja en startups sin beneficios y con apenas el modelo de ingresos validado.

- Pagar dividendos a sus socios: lo cual es propio de empresas ya consolidadas, rentables y en crecimiento.

NOF: LAS NECESIDADES OPERATIVAS DE FONDOS

Las necesidades operativas de fondos (NOF) es el dinero necesario para ejercer nuestra actividad (activos circulantes). Las tenemos en cuenta cuando planificamos a corto plazo nuestra capacidad operativa para ser rentables. Lo encontramos en el balance de situación.

Las NOF nos indican cuánta inversión en circulante (es decir, efectivo y activos de liquidez inmediata) necesita tu empresa para cubrir los gastos operativos y desarrollar la actividad. Por lo que, para conocer los activos y pasivos circulantes, hemos de analizar nuestro ciclo o periodo medio de maduración.

Hay dos fases que están ligadas al ciclo de maduración del producto: la fase de stock (es decir, de la compra de la mercancía a su venta) y la fase de cobro (de la venta al cobro del cliente). Por lo tanto: hemos de tener en cuenta los costes hay que financiar hasta que la empresa empieza a generar caja operativa.

CÓMO SE CALCULA

NOF = [Tesorería operativa] + Existencias + Cuentas a Cobrar (clientes) – Cuentas a Pagar.

Como la tesorería o caja operativa es difícil de calcular, podemos ponerla como valor 0 para tener un cálculo más preciso.

Cuando es positivo, nos indica que el activo ha de ser financiado. Por eso es importante que una empresa también mire cómo financiar sus operaciones y optimizar sus NOF.

Pero, las NOF también pueden ser negativas. ¿Cuándo sucede eso? Si pagamos a nuestros proveedores tarde y cobramos a nuestros clientes antes (o incluso de manera anticipada), nos financian las operaciones. Las NOF pueden financiar nuestras inversiones en activos fijos que necesitamos para expandir el negocio. Es decir, tener el NOF negativo significa que tus clientes te financian el crecimiento (o los activos).

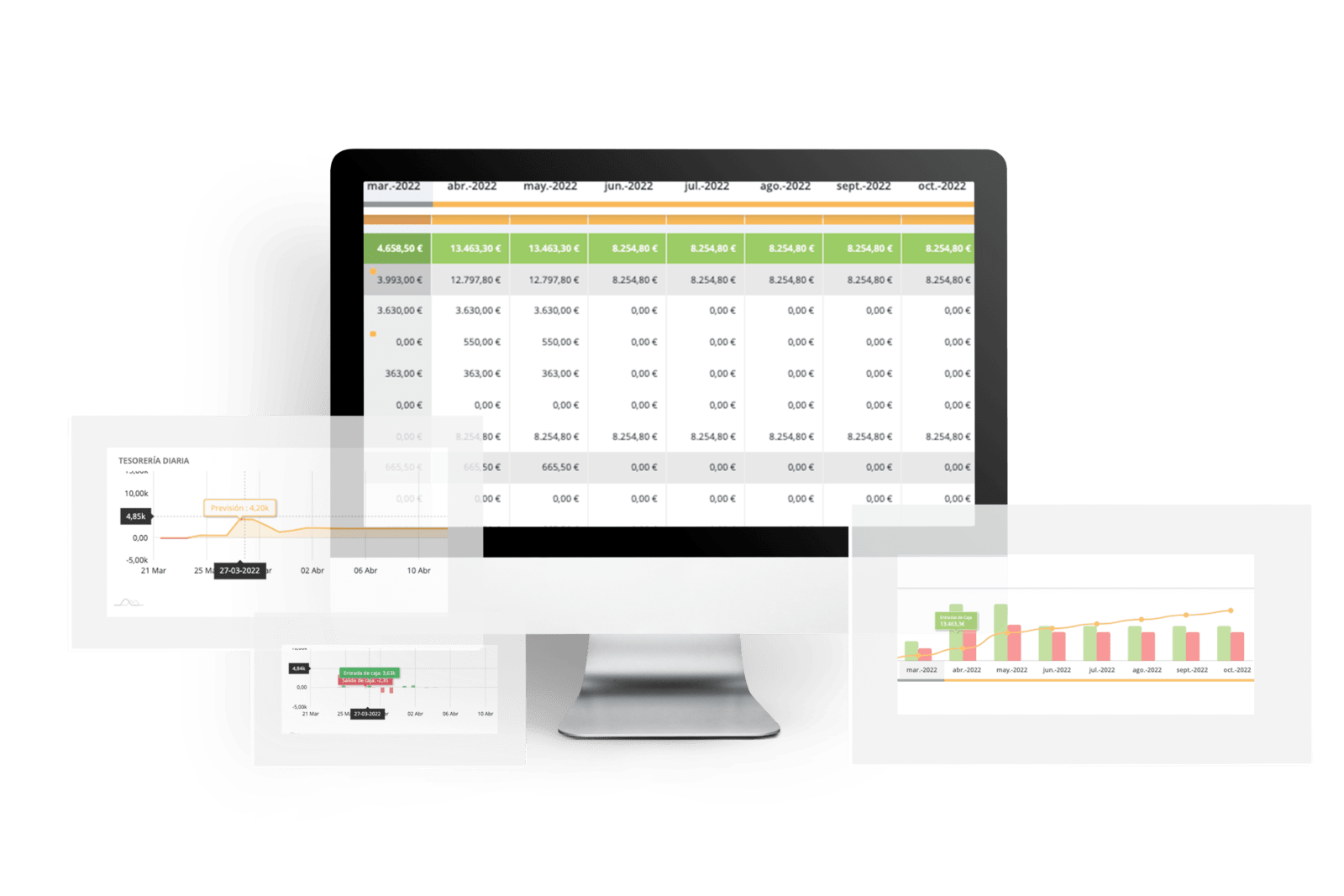

Agenda tu demo con uno de nuestros especialistas y comprueba cómo Orama puede ayudarte con tu balance de situación.

Prueba Orama sin compromiso

¡Ahorra tiempo y errores!

Comments are closed.